Informe del Sistema Bancario y Financieras Abril 2023

Resumen Ejecutivo

En abril de 2023, el desempeño del Sistema Bancario y Financieras (SBF) continuó siendo sólido. En este sentido, se mantuvo la dinámica positiva del proceso de intermediación financiera, con tasas de crecimiento de dos dígitos de los depósitos y del crédito. Así mismo, la calidad del crédito registró mejoras, mientras los niveles de liquidez y solvencia se ubicaron por encima de lo requerido.

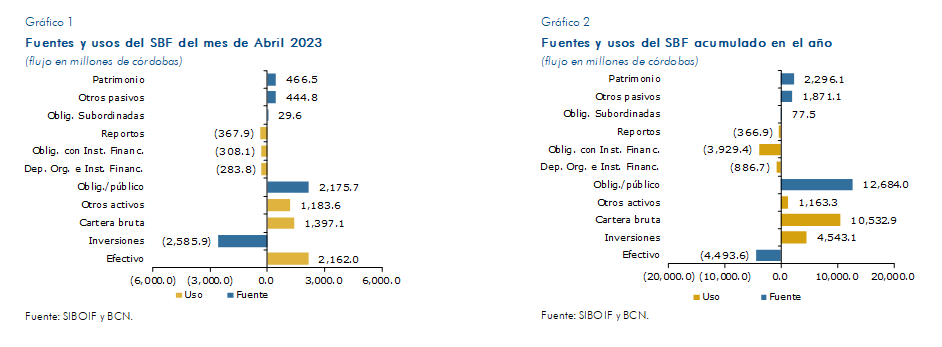

De esta forma, el análisis de las fuentes y usos de recursos del SBF en el acumulado a abril refleja que las principales fuentes de recursos han sido el incremento de las obligaciones con el público (C$12,684 millones) y la reducción del efectivo (C$4,493.6 millones). Dichos recursos han sido destinados principalmente al incremento de la cartera de créditos (C$10,532.9 millones), de las inversiones (C$4,543.1 millones) y a la reducción de Obligaciones con Instituciones Financieras y por otros Financiamientos (C$ 3,929.4 millones).

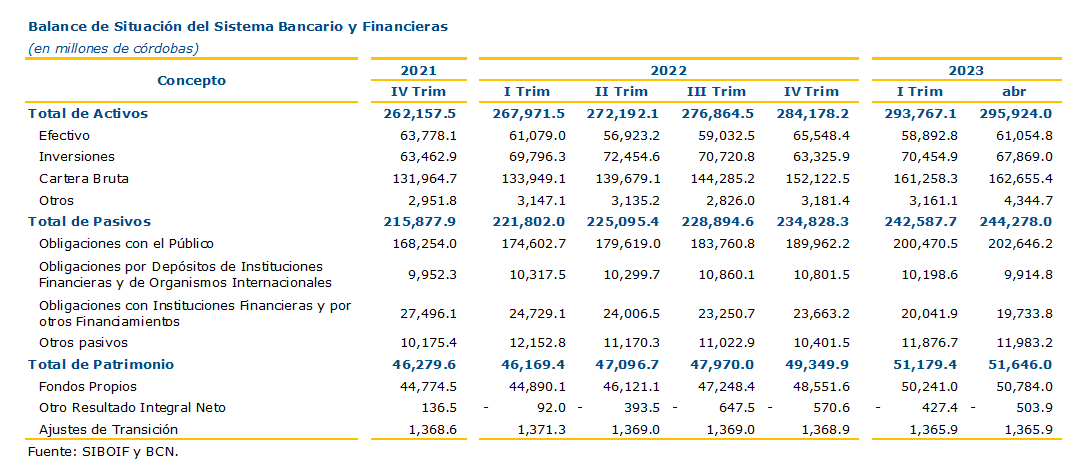

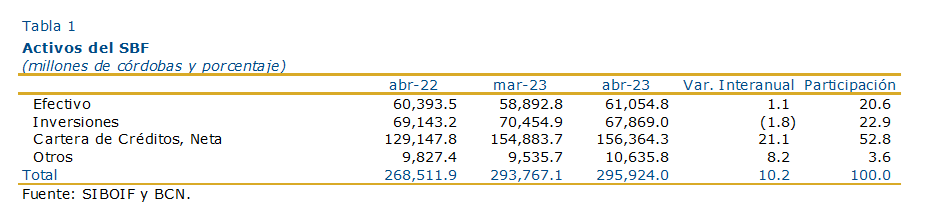

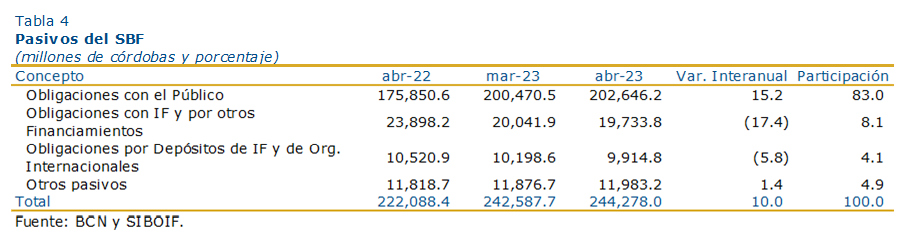

Así, los activos del SBF totalizaron 295,924 millones de córdobas, equivalente a un crecimiento interanual de 10.2 por ciento. Por su parte, los pasivos alcanzaron un saldo de 244,278 millones de córdobas, para un incremento interanual de 10 por ciento, mientras que, el patrimonio se ubicó en 51,646 millones de córdobas, con un crecimiento interanual de 11.2 por ciento.

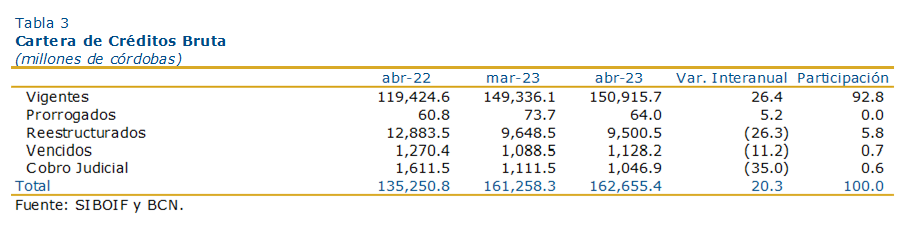

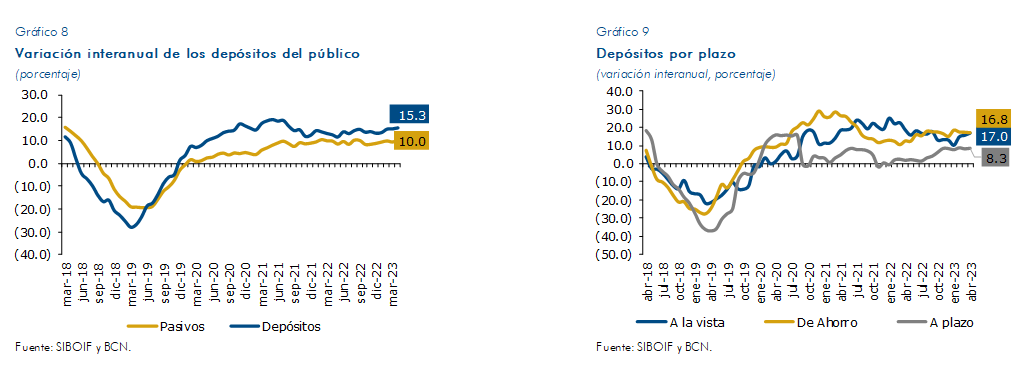

Respecto a los depósitos del público, éstos registraron un crecimiento de 15.3 por ciento en términos interanuales (saldo de C$202,042.9 millones); mientras, la cartera de crédito se incrementó en 20.3 por ciento (saldo de C$162,655.4 millones). También se observó resultados positivos en la calidad del crédito, representando la cartera vigente el 92.8 por ciento de la cartera bruta total, mientras el ratio de cartera en mora a cartera bruta fue de 1.3 por ciento (2.1% en abril de 2022).

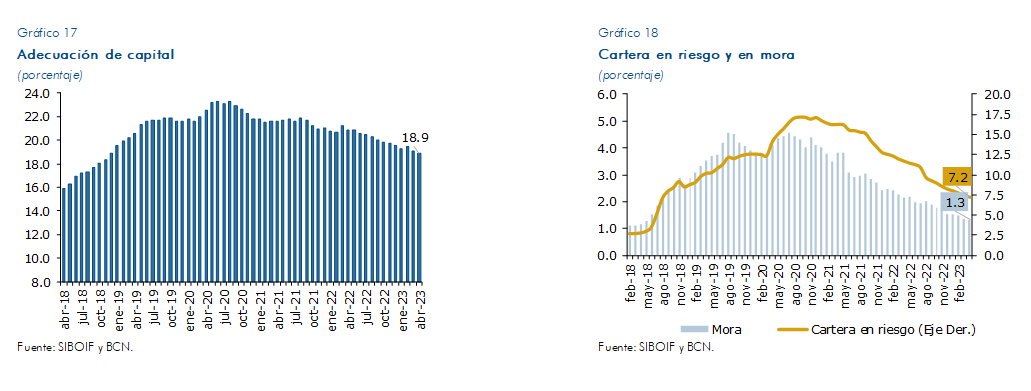

Finalmente, la cobertura de liquidez medida por el ratio de efectivo y equivalentes de efectivo sobre depósitos del público registró un valor de 33.6 por ciento, los niveles de provisiones se ubicaron por encima de las necesarias para cubrir la totalidad de la cartera vencida y la adecuación de capital finalizó en 18.9 por ciento.

1. Desempeño del Sistema Bancario y Financieras

Durante el mes de abril, las principales fuentes de recursos del SBF fueron la reducción de las inversiones por 2,585.9 millones de córdobas, el incremento de las obligaciones con el público por 2,175.7 millones de córdobas, y en menor medida, el incremento en el patrimonio de 466.5 millones de córdobas y de los otros pasivos por 444.8 millones de córdobas. Estos recursos fueron destinados esencialmente al incremento del efectivo por 2,162.0 millones de córdobas, al otorgamiento de crédito por 1,397.1 millones de córdobas, al aumento de otros activos por 1,183.6 millones de córdobas y a honrar obligaciones por reportos por 367.9 millones de córdobas.

En el acumulado del año, las principales fuentes de recursos han sido el incremento de las obligaciones con el público (C$12,684 millones) y la reducción del efectivo (C$4,493.6 millones), seguido por el incremento del patrimonio y de otros pasivos (C$2,296.1 millones y C$1,871.1 millones respectivamente). Por su parte, dichos recursos fueron destinados principalmente al incremento de la cartera de créditos (C$10,532.9 millones), de las inversiones (C$4,543.1 millones) y a la reducción de Obligaciones con Instituciones Financieras y por otros Financiamientos (C$ 3,929.4 millones).

1.1 Activos

En abril de 2023, los activos del Sistema Bancario y Financieras registraron un saldo de 295,924 millones de córdobas, equivalente a un crecimiento interanual de 10.2 por ciento. Lo anterior fue producto del aumento en la cartera crediticia neta (21.1% de crecimiento interanual) y del efectivo (1.1% de crecimiento interanual). Por su parte, los pasivos totalizaron un saldo de 244,278 millones de córdobas, reflejando un incremento interanual de 10 por ciento, influenciado principalmente por el dinamismo de las obligaciones con el público (15.2% de crecimiento interanual).

La cartera de crédito neta continuó siendo el principal componente de los activos (52.8%), seguido por las inversiones (22.9%), el efectivo (20.6%), y los otros activos (3.6%).

1.1.1 Efectivo e Inversiones

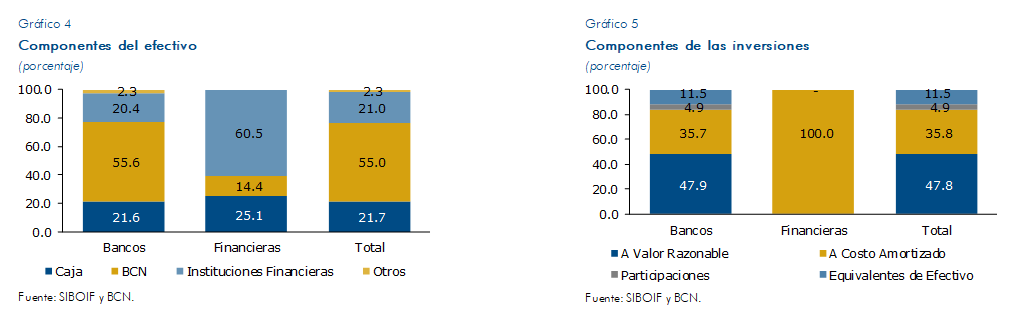

El efectivo del SBF registró un saldo de 61,054.8 millones de córdobas en abril (C$58,892.8 millones en marzo), equivalente a un incremento interanual de 1.1 por ciento. Del total de efectivo por componente, el 55 por ciento se mantuvo en el Banco Central de Nicaragua (BCN), 21.7 por ciento en caja, 21 por ciento en instituciones financieras y 2.3 por ciento correspondió a depósitos restringidos.

Por su parte, el saldo de las inversiones ascendió a 67,869 millones de córdobas (C$70,454.9 millones en marzo), para una contracción interanual de 1.8 por ciento. Del total, el 47.8 por ciento correspondió a inversiones a valor razonable, el 35.8 por ciento a inversiones a costo amortizado, el 11.5 por ciento a equivalentes de efectivo y 4.9 por ciento a participaciones.

1.1.2 Cartera de crédito

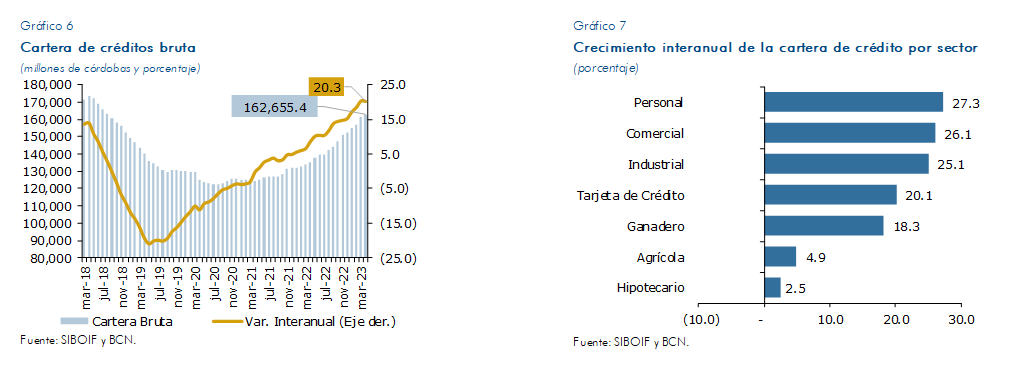

La cartera de crédito bruta finalizó abril con un saldo de 162,655.4 millones de córdobas, equivalente a un crecimiento interanual de 20.3 por ciento (8.6% en abril 2022). Con relación al mes anterior, la cartera registró un aumento de 1,397.1 millones de córdobas. Por su parte, los intereses y comisiones netas sumaron 1,455.1 millones de córdobas, mientras que las provisiones de cartera ascendieron a 7,746.2 millones de córdobas (C$7,760.8 millones en marzo). En consecuencia, el saldo de cartera neta ascendió a 156,364.3 millones de córdobas.

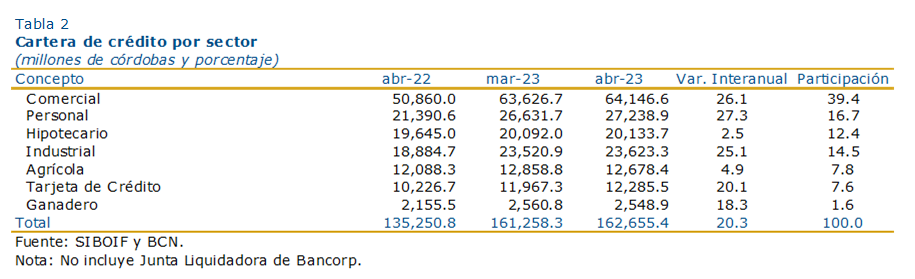

Por actividades económicas, las mayores tasas de crecimiento interanual correspondieron a la cartera personal (27.3%), comercial (26.1%), industrial (25.1%), tarjeta de crédito (20.1%) y ganadero (18.3%). Hay que destacar que los créditos hipotecarios han mantenido su tendencia hacia la recuperación, registrando en abril un crecimiento interanual de 2.5 por ciento ( -2.4 % en abril de 2022).

Así mismo, en abril se continuó con la mejora de la calidad del crédito. De esta forma, la cartera vigente representó el 92.8 por ciento de la cartera bruta (88.3% en abril de 2022), mientras la cartera en riesgo se ubicó en 7.2 por ciento (11.7% en abril de 2022). Por su parte, las provisiones cubrieron el 356.1 por ciento de la cartera en mora y el 66 por ciento de la cartera en riesgo.

1.2 Pasivos

Los pasivos del SBF registraron un saldo de 244,278 millones de córdobas, equivalente a un incremento interanual del 10 por ciento. Dichos pasivos estuvieron constituidos principalmente por las obligaciones con el público (83%) y obligaciones con Instituciones financieras, organismos internacionales y por otros financiamientos (12.1%).

1.2.1 Obligaciones con el público

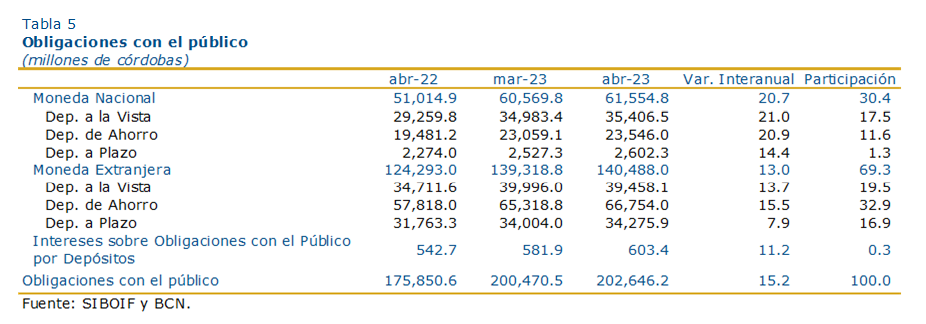

El saldo de obligaciones con el público ascendió a 202,646.2 millones de córdobas, para un aumento interanual de 15.2 por ciento. Las obligaciones en moneda extranjera (ME) representaron el 69.3 por ciento, mientras el 30.4 por ciento correspondió a obligaciones en moneda nacional (MN) y el 0.3 por ciento a intereses.

Por su parte, los depósitos en el sistema bancario (sin incluir intereses) totalizaron 202,042.9 millones de córdobas, lo que representó una variación interanual de 15.3 por ciento (14.8% en marzo). Referente al mes anterior, los depósitos registraron un aumento de 2,154.3 millones de córdobas, resultado de un crecimiento en ambas monedas. Así, los depósitos en ME aumentaron 1,169.2 millones de córdobas y los depósitos en MN en 985 millones de córdobas.

En términos de estructura por plazo, con relación al mes anterior se observó un aumento en los depósitos de ahorro y a plazo, contrarrestado por una reducción de los depósitos a la vista. Así, el 44.7 por ciento de los depósitos se concentraron en la modalidad de ahorro (44.2% en marzo), el 37.1 por ciento en a la vista (37.5% en marzo) y 18.3 por ciento a plazo (18.3% en marzo).

1.2.2 Obligaciones con instituciones financieras y organismos internacionales

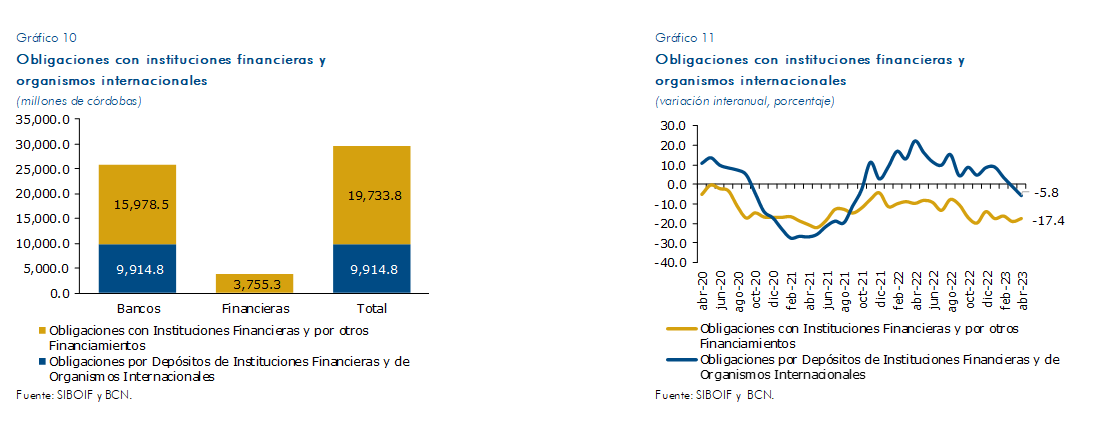

Las obligaciones con instituciones financieras y por otros financiamientos totalizaron 19,733.8 millones de córdobas (C$20,041.9 millones en marzo); mientras, las obligaciones por depósitos de instituciones financieras y de organismos internacionales registraron un saldo de 9,914.8 millones de córdobas (C$10,198.6 millones en marzo).

1.2.3 Otros pasivos

En el mes de abril las otras obligaciones diversas con el público reflejaron un saldo de 2,232.7 millones de córdobas (C$2,076.2 millones en marzo). Por su parte, el SBF redimió la totalidad de sus obligaciones por operaciones de reportos, de esta forma, al cierre de abril no se registró saldo por operaciones de reportos (C$367.9 millones en marzo).

1.3 Patrimonio

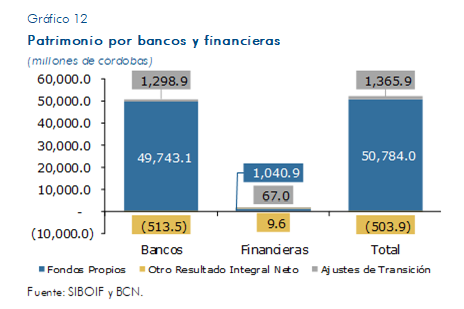

El patrimonio finalizó abril de 2023 con un saldo de 51,646 millones de córdobas, para un crecimiento interanual de 11.2 por ciento. Por componente destacaron los fondos propios que representaron el 98.3 por ciento del total (C$50,784 millones) y en menor medida los ajustes de transición (C$1,365.9 millones), y el otro resultado integral neto (-C$503.9 millones).

1.4 Estado de resultado

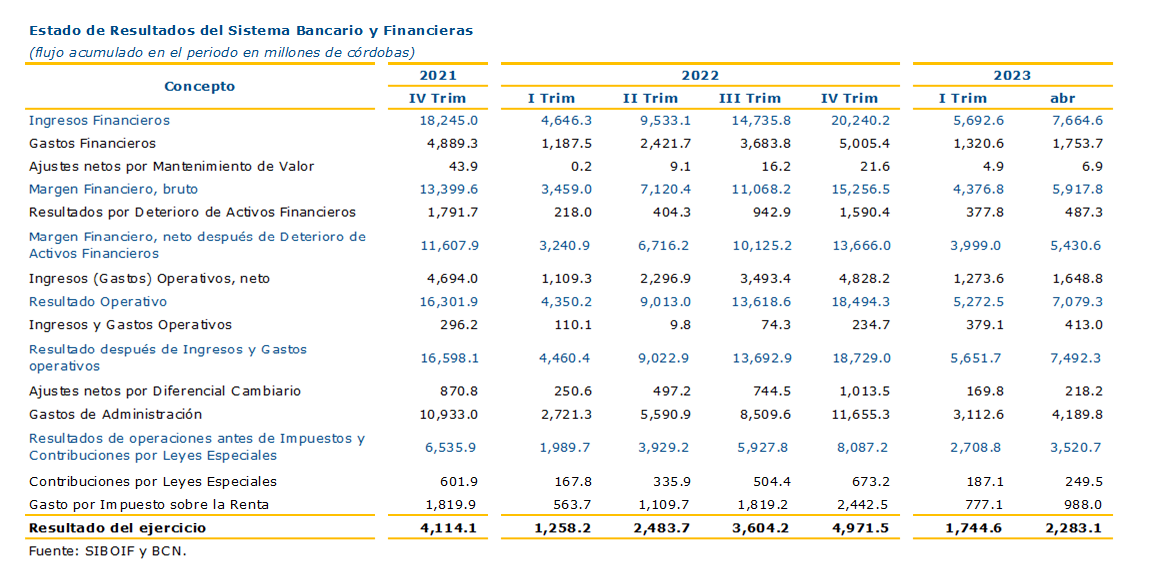

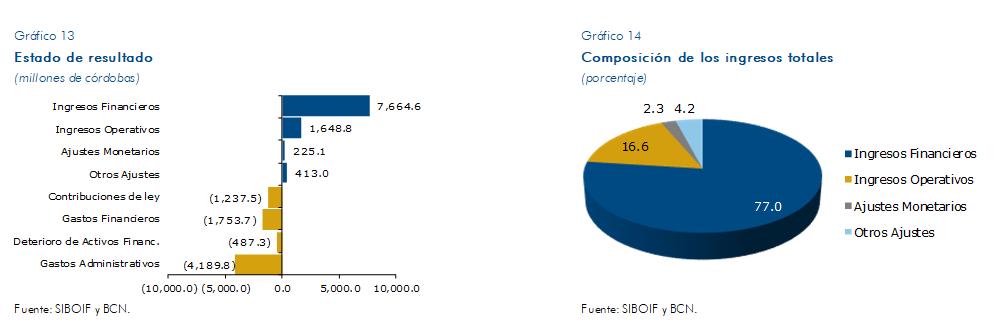

La dinámica del crédito ha continuado impulsando el incremento de la utilidad del SBF. El resultado del ejercicio después de impuestos de abril ascendió a 2,283.1 millones de córdobas (C$1,616.8 millones en abril de 2022). Dicho resultado se explicó principalmente por los ingresos financieros (C$7,664.6 millones) y en menor medida por los ingresos operativos (C$1,648.8 millones) y ajustes monetarios (C$225.1 millones), los cuales más que compensaron los gastos de administración (C$4,189.8 millones), gastos financieros (C$1,753.7 millones), las contribuciones de leyes especiales e impuesto sobre la renta (C$1,237.5 millones) y el deterioro de activos financieros (C$487.3 millones).

Así mismo, se registraron ingresos por participaciones de 118.3 millones y ganancias por la valoración y venta de activos por 294.7 millones. Cabe destacar que, del total de ingresos financieros, el 80.8 por ciento correspondió a rendimientos de la cartera de crédito, y el 15.8 por ciento al rendimiento de las inversiones. Los gastos por obligaciones con el público representaron el 53.2 por ciento de los gastos financieros, mientras el 28.5 correspondió a gastos por obligaciones con instituciones financieras y otros financiamientos. Por su parte, los gastos administrativos y los gastos financieros representaron el 54.7 por ciento y 22.9 por ciento de los ingresos financieros, respectivamente.

2. Indicadores de desempeño del SBF

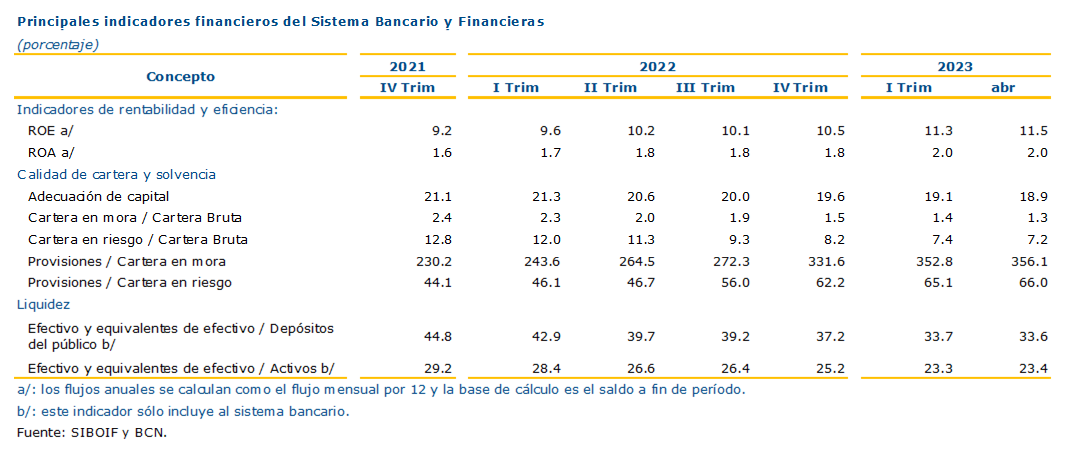

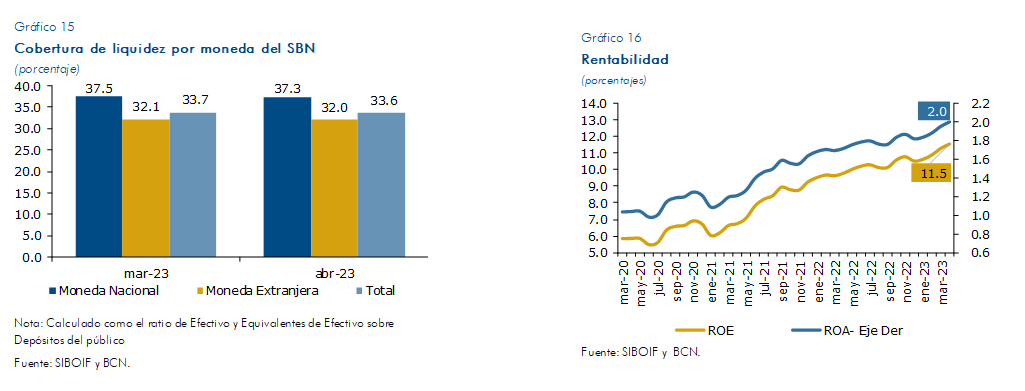

En relación a la liquidez del Sistema Bancario (SB), el efectivo y equivalente de efectivo representó el 33.6 por ciento de los depósitos del público y el 23.4 por ciento del total de activos. En lo que se refiere al encaje legal (medición catorcenal), en el mes de abril este registró un sobrecumplimiento, tanto en córdobas como en dólares. Así, la tasa efectiva de fin de mes se ubicó en 17.1 por ciento en moneda nacional y 16.1 por ciento en moneda extranjera, lo que respectivamente representó 2.1 y 1.1 puntos porcentuales por encima de la tasa catorcenal requerida (15% en ambas monedas).

En cuanto a la rentabilidad, esta continuó mostrando mejoras. Así, el SBF finalizó abril con un ROE de 11.5 por ciento (9.8% en abril 2022) y un ROA de 2 por ciento (1.7% en abril 2022). La adecuación de capital del SBF al cierre del mes de abril fue 18.9 por ciento (20.9% en abril 2022), superior a la requerida por ley (10%). En relación a la calidad de la cartera, el ratio de la cartera en mora sobre cartera bruta fue de 1.3 por ciento (2.1% en abril de 2022) y el ratio de cartera en riesgo sobre cartera bruta se ubicó en 7.2 por ciento (11.7% en abril de 2022).

Anexos