Informe de Sistemas y Servicios de Pagos en Nicaragua, I Trimestre 2023

PRESENTACIÓN

El Informe de Sistemas y Servicios de Pagos en Nicaragua del Banco Central de Nicaragua (BCN), tiene como objetivo presentar las transacciones efectuadas a través de los sistemas de pagos que regula y supervisa el BCN, así como las operaciones realizadas con instrumentos e infraestructura de pagos.

Un sistema de pagos es un conjunto de instrumentos, procedimientos y normas para la transferencia de fondos (físico, electrónico o virtual) entre los participantes del sistema. Los sistemas de pagos en Nicaragua son: Sistema Interbancario Nicaragüense de Pagos Electrónicos (SINPE), que es administrado por el Banco Central de Nicaragua (BCN); Sistema de Interconexión de Pagos (SIPA), que es un sistema de pagos regional operado por los Bancos Centrales de Centro América y República Dominicana; y la Cámara de Compensación Automatizada, que es administrada por ACH de Nicaragua S.A. (UNIRED por su nombre comercial).

Los pagos en la economía se realizan a través de diferentes medios, siendo el principal el dinero efectivo, que está compuesto por billetes y monedas. Asimismo, existen medios de pagos que operan como sustitutos del dinero, a través de instrumentos y canales. Los instrumentos de pagos, diferentes a los billetes y monedas, están referidos a cheques, tarjetas de crédito, tarjetas de débito, tarjetas prepagadas, transferencias electrónicas de fondos y billeteras móviles, entre otros; estos permiten pagar, sin necesidad de utilizar el dinero físico, posibilitando así una mayor eficiencia en las operaciones.

Por su parte, los canales de pagos son el conjunto de medios, infraestructura, procedimientos o relaciones mediante los cuales se realiza un pago, y se refieren a sucursales y ventanillas, banca por internet (banca virtual, banca en línea, e-banking), banca móvil, cajeros automáticos, puntos de venta, corresponsales no bancarios, entre otros.

En el presente informe de sistemas y servicios de pagos en Nicaragua, primeramente, se muestran las transacciones realizadas a través de los distintos sistemas de pagos a nivel nacional. Seguidamente, se describe el monto y cantidad de instrumentos de pagos en circulación, así como las transacciones realizadas con dichos instrumentos. Posteriormente, se muestra la cantidad de canales de pagos y las operaciones realizadas a través de la infraestructura de pagos. Finalmente, en anexos se presenta información estadística más detallada por institución, tipo de moneda y sistemas.

RESUMEN EJECUTIVO

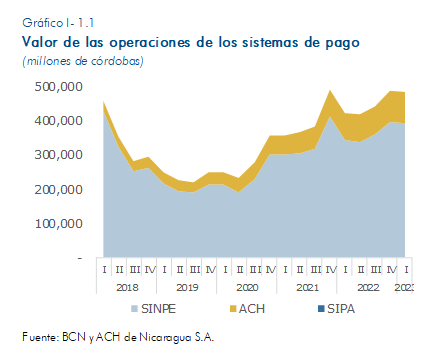

Durante el primer trimestre de 2023, las transacciones efectuadas a través de los diferentes sistemas de pagos que operan en el país reflejaron un incremento tanto en el valor como en el volumen de las operaciones, respecto al mismo periodo de 2022. También se observó un incremento en el efectivo en circulación y en las tarjetas de pagos, con un mayor uso de estos instrumentos. Adicionalmente, en el primer trimestre se registraron mayores transacciones a través de la infraestructura de pagos tales como corresponsales no bancarios, cajeros automáticos y POS de los bancos del Sistema Financiero Nacional (SFN).

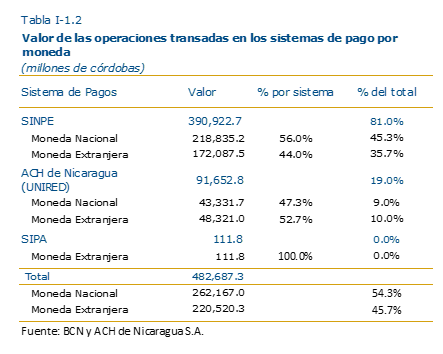

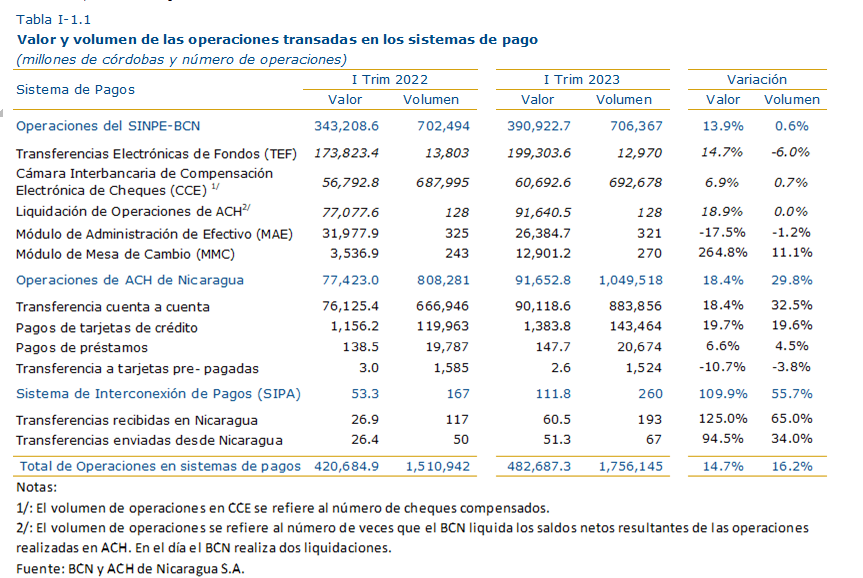

En el primer trimestre del año se efectuaron 1.8 millones de transacciones a través de los distintos sistemas de pagos, las que totalizaron 482,687.3 millones de córdobas. Las transacciones se incrementaron 16.2 por ciento en volumen y 14.7 por ciento en valor, con relación al primer trimestre de 2022.

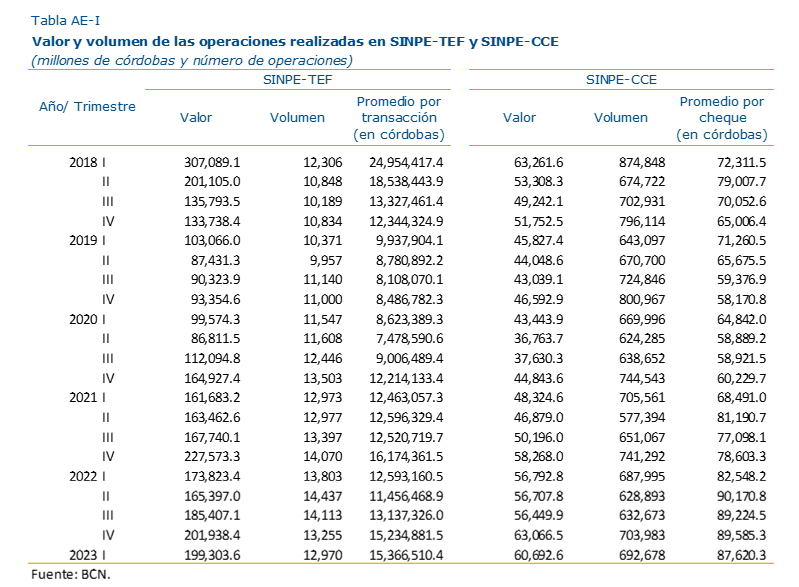

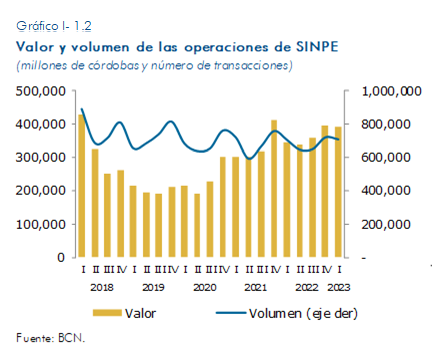

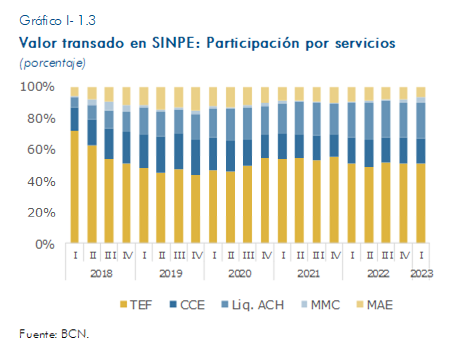

El valor de las operaciones en SINPE ascendió a 390,922.7 millones de córdobas, lo que refleja un incremento interanual de 13.9 por ciento en el valor y de 0.6 por ciento en el volumen. Dentro de este sistema, el servicio de transferencias electrónicas de fondos (TEF) fue el más representativo, con un aumento de 14.7 por ciento en el valor, aunque con una disminución de 6.0 por ciento en el volumen de las operaciones.

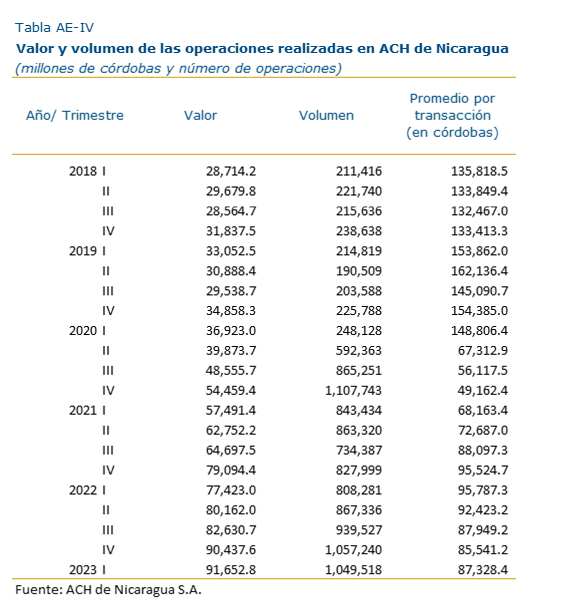

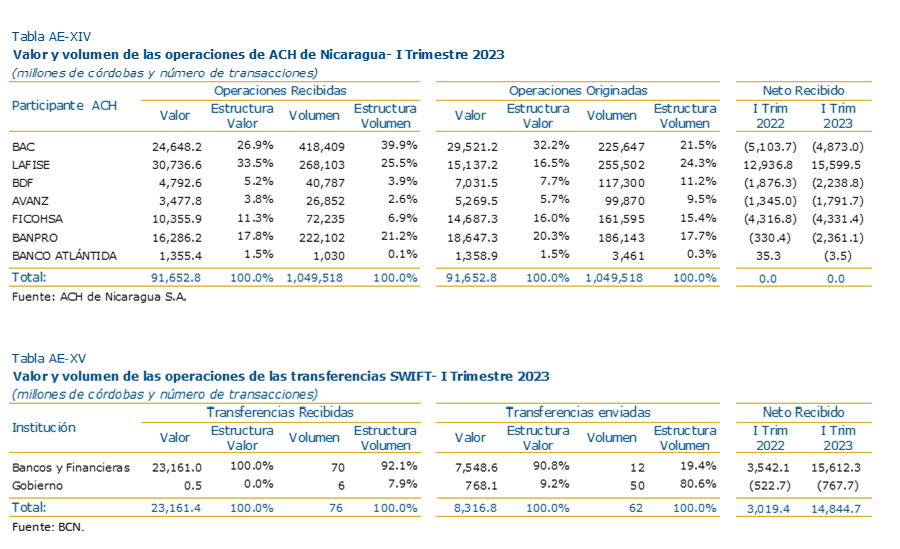

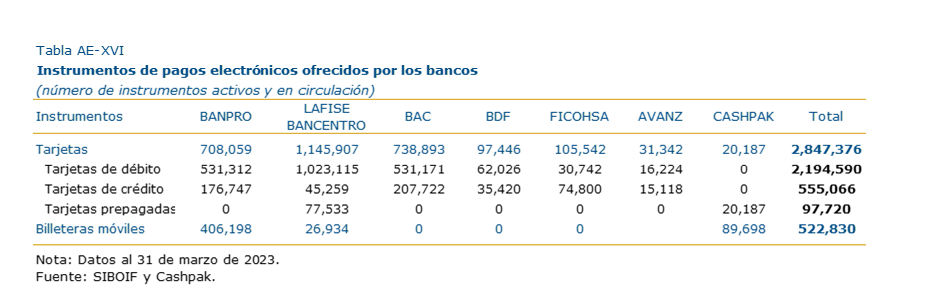

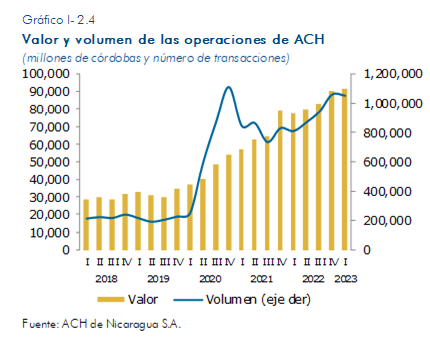

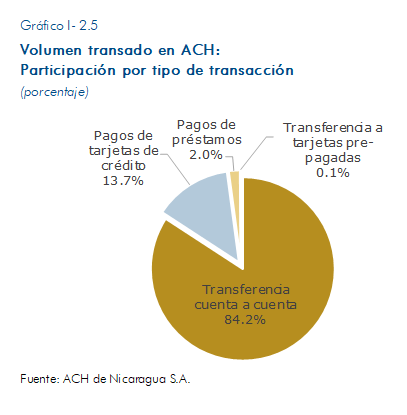

Por su parte, las transacciones en el sistema UNIRED totalizaron 91,652.8 millones de córdobas (con 1,049,518 operaciones), lo que equivale a un aumento interanual de 18.4 por ciento en el valor transado y de 29.8 por ciento en el número de operaciones. Este sistema es utilizado por los cuentahabientes para operaciones interbancarias, principalmente en montos bajos, como transferencias de cuenta a cuenta, pagos de tarjetas y préstamos.

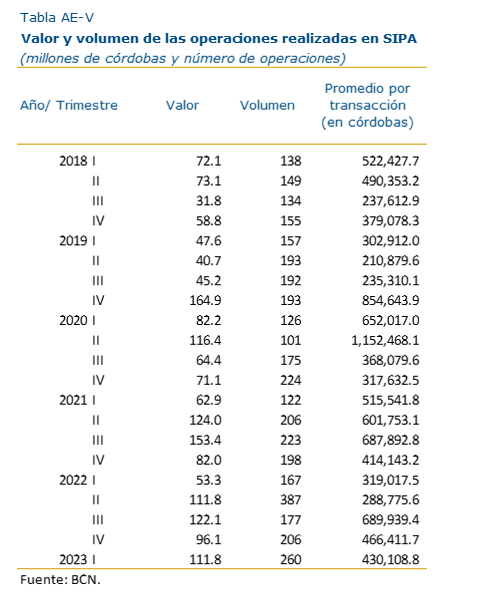

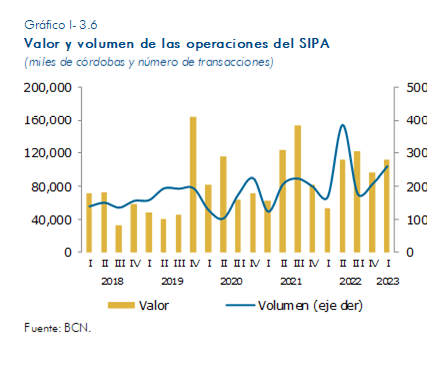

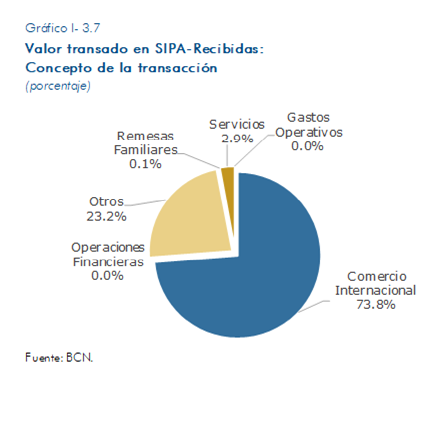

Por otra parte, las operaciones en SIPA alcanzaron 111.8 millones de córdobas (con 260 transferencias), lo que representó un incremento interanual en el valor transado de 109.9 por ciento y de 55.7 por ciento en el volumen de las operaciones. A través de este sistema se realizan transferencias electrónicas de fondos desde y hacia el resto de los países de Centroamérica y República Dominicana. El incremento más representativo en el valor de las transacciones en este sistema se observó en las transferencias recibidas.

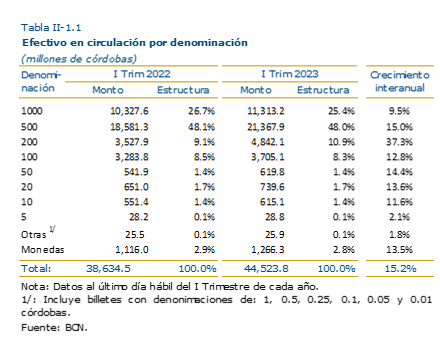

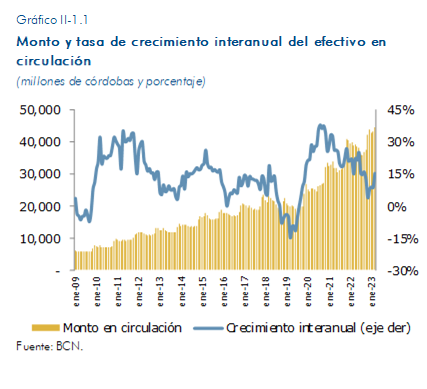

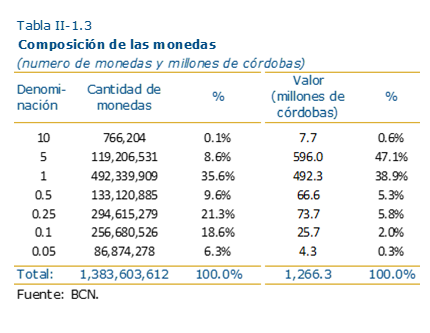

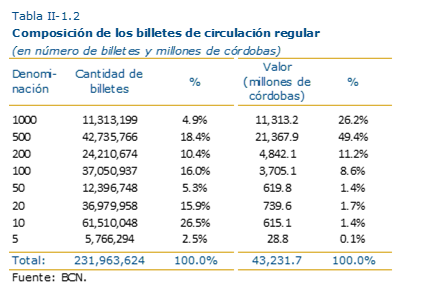

Con relación al efectivo en circulación, este ascendió a 44,523.8 millones de córdobas al cierre del primer trimestre de 2023, registrándose un aumento interanual de 15.2 por ciento. Del total en circulación, 97.1 por ciento (C$43,231.7 millones) corresponde a billetes con denominaciones de regular circulación, de 5 córdobas hasta de 1,000 córdobas; y el restante 2.9 por ciento lo componen las monedas (C$1,266.3 millones) y billetes de más baja denominación (C$25.9 millones).

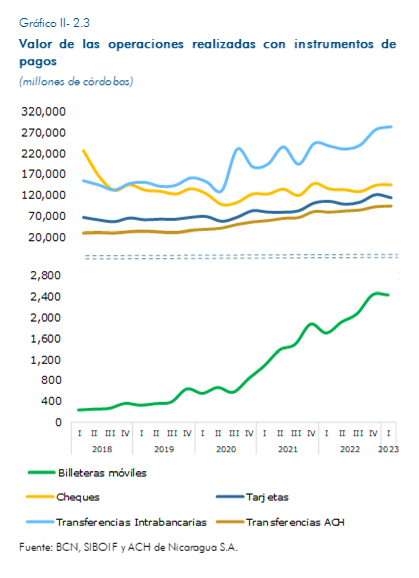

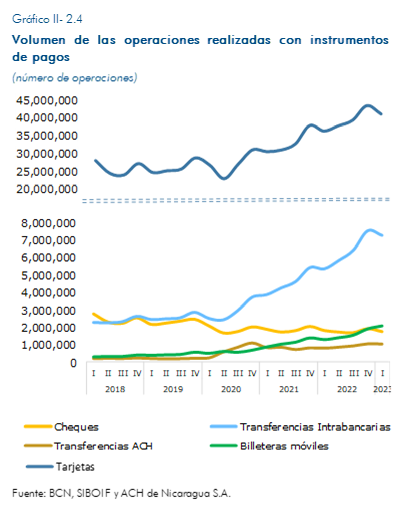

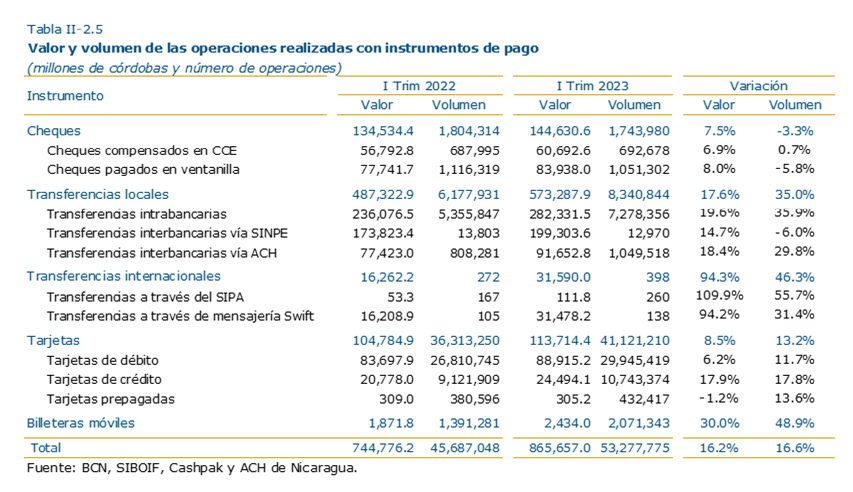

En cuanto al uso de los instrumentos de pago, se registraron 53.3 millones de operaciones que totalizaron 865,657.0 millones de córdobas, las que incluyen pagos con tarjetas, transacciones con billeteras móviles, transferencias electrónicas locales e internacionales, y pagos con cheques. El uso de estos instrumentos reflejó un aumento interanual de 16.2 por ciento en el valor transado y de 16.6 por ciento en el número de operaciones. El instrumento de pago más utilizado continúa siendo la tarjeta de débito, a través de las cuales se registraron 30 millones de transacciones (incremento interanual de 11.7 por ciento). Por su parte, en términos del monto, las transferencias entre cuentas del mismo banco fueron las más representativas (32.6% del valor total). Estas últimas registraron un aumento de 35.9 por ciento en el número de operaciones y de 19.6 por ciento en el valor transado.

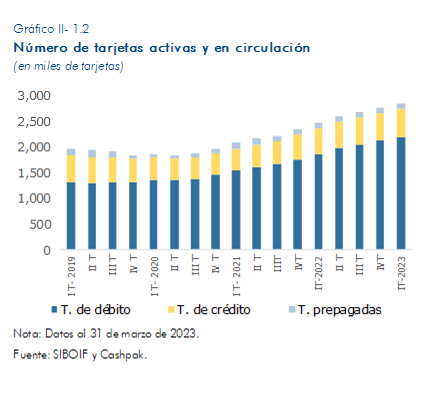

Al cierre del período, se reportaron en circulación 2.8 millones de tarjetas de pago (tarjetas de crédito, débito y prepagadas), y 522.8 miles de billeteras móviles. Esto es 15.5 por ciento más de tarjetas y 18.1 por ciento menos de billeteras móviles, respecto al primer trimestre de 2022.

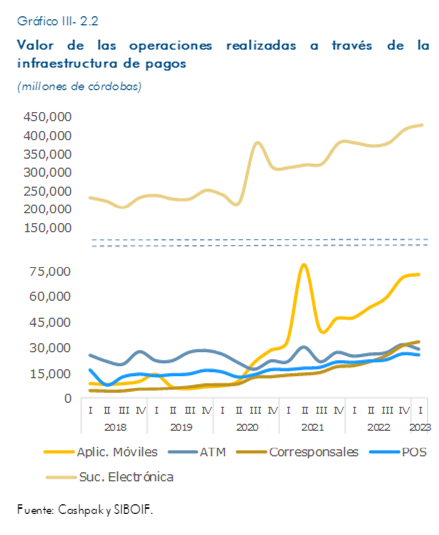

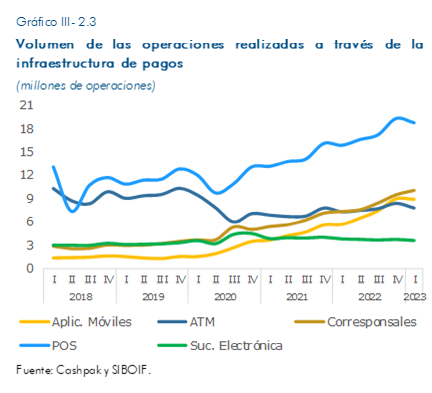

Finalmente, respecto al uso de la infraestructura de pagos, hubo un incremento de las operaciones con POS y corresponsales no bancarios con aumentos interanuales de 20.8 y 74.6 por ciento en el valor transado, y de 18.2 y 36.9 por ciento en el volumen, respectivamente.

|

|

CAPÍTULO I: SISTEMAS DE PAGODurante el primer trimestre de 2023, las transacciones efectuadas a través de los diferentes sistemas de pagos que operan en el país totalizaron 482,687.3 millones de córdobas (C$420,684.9 millones en el primer trimestre de 2022), para un total de 1,756,145 transacciones, lo que representó un crecimiento de 14.7 en el valor y de 16.2 por ciento en el volumen de las operaciones, respecto al mismo periodo de 2022. |

Al desglosar las transacciones entre los distintos sistemas que operan en el país, las operaciones del SINPE representaron el 81.0 por ciento del monto total. En términos de la denominación de la moneda, el 54.3 por ciento del valor transado fue en moneda nacional.

|

|

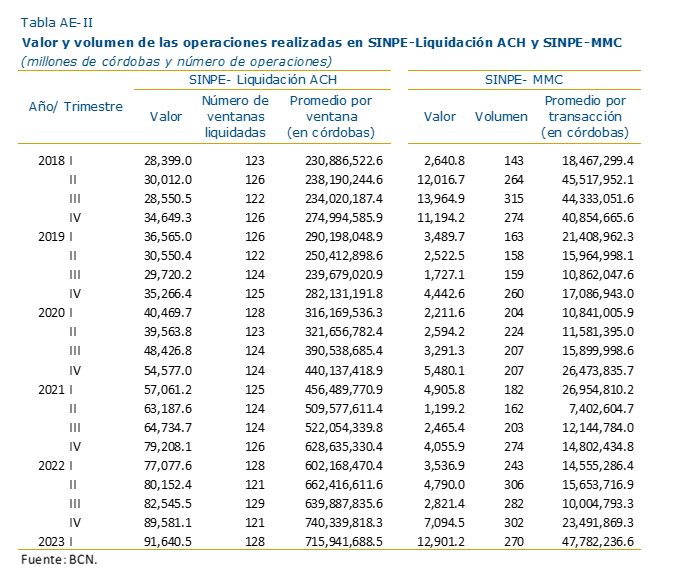

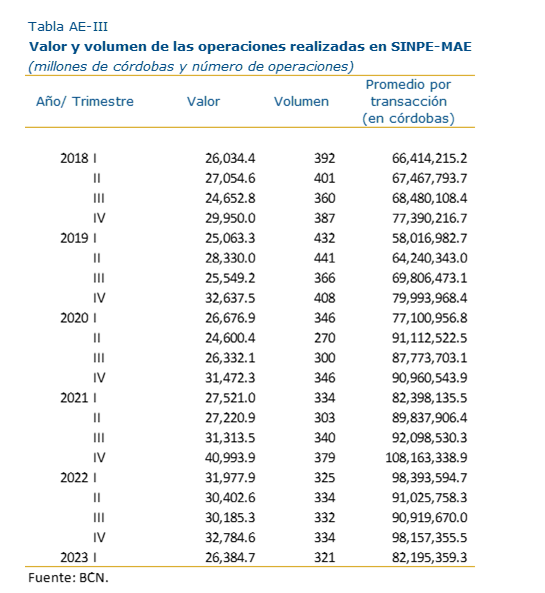

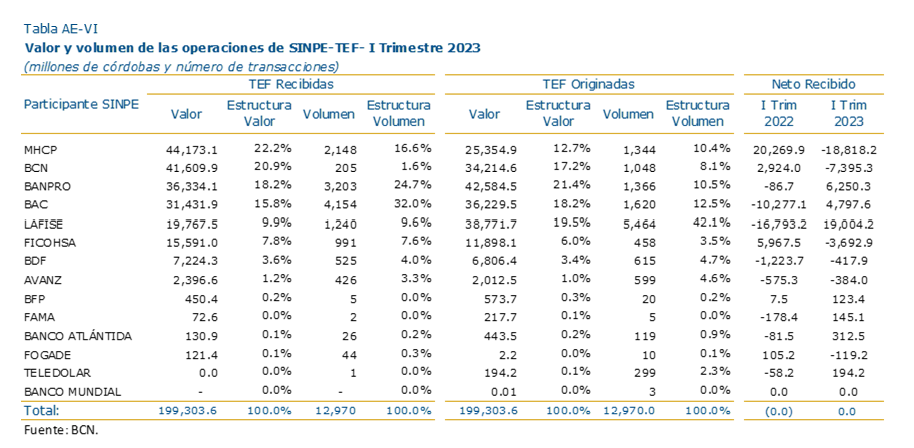

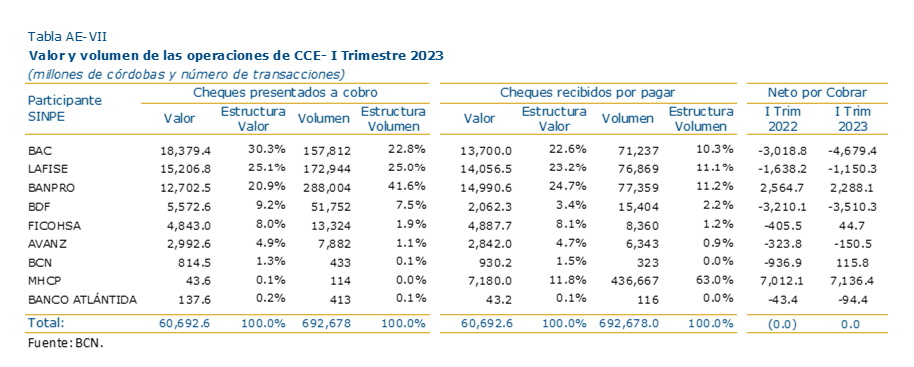

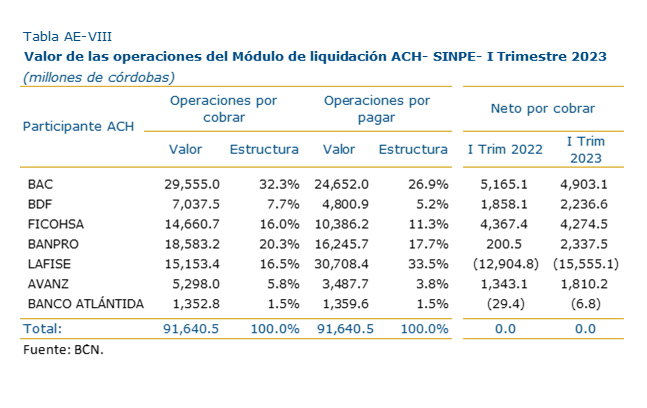

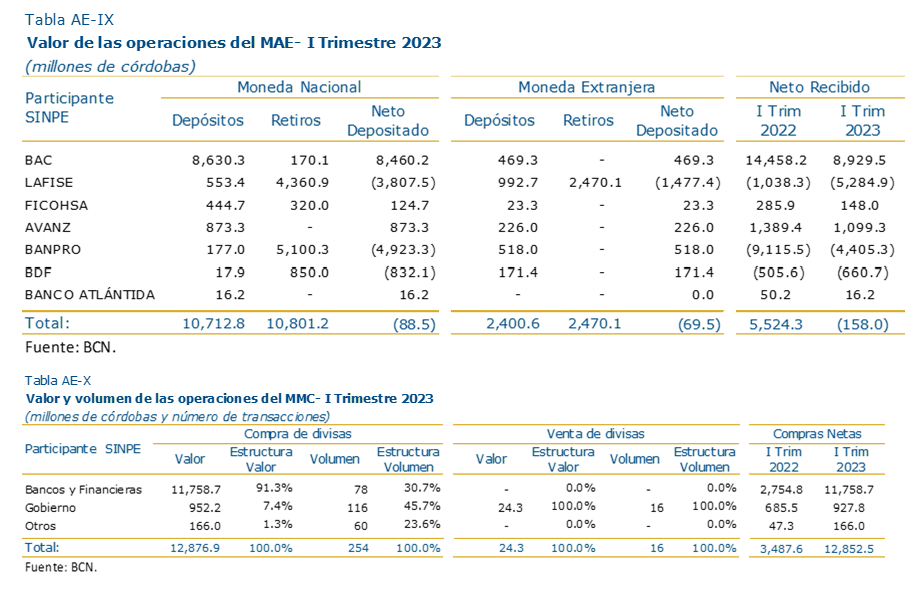

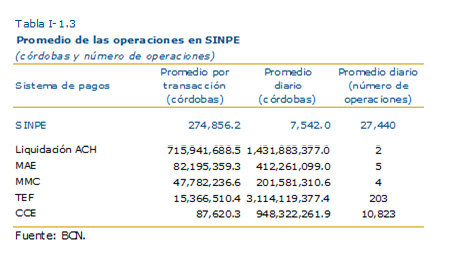

1.1 Operaciones en el SINPE[1]A través de este sistema, las operaciones alcanzaron 390,922.7 millones de córdobas, con 706,367 transacciones, lo que reflejó un incremento tanto en valor como en volumen de operaciones equivalente a 13.9 y 0.6 por ciento, respectivamente. Los servicios del SINPE con mayor importancia fueron las Transferencias Electrónicas de Fondos (TEF), con una participación de 51.0 por ciento en el total transado, y la liquidación de operaciones ACH que representó el 23.4 por ciento. Asimismo, la compensación y liquidación electrónica de cheques a través de la Cámara Interbancaria de Compensación Electrónica de Cheques (CCE) representó el 15.5 por ciento. Por su parte, las operaciones de depósito y retiro en efectivo (dólares y córdobas) que realizaron los bancos en el BCN, a través del Módulo de Administración de Efectivo (MAE), tuvieron una participación de 6.7% en el valor de los servicios en SINPE. A través de TEF el monto transado ascendió a 199,303.6 millones de córdobas, equivalente a un aumento de 14.7 por ciento respecto al monto del mismo periodo de 2022. Por su parte, en este sistema se procesaron 12,970 transferencias en córdobas, dólares y euros, lo que reflejó una reducción de 6.0 por ciento respecto a lo observado en el primer trimestre de 2022. El monto promedio diario transado en el sistema fue de 3,114.1 millones de córdobas, equivalente a 15.4 millones de córdobas por transferencia en promedio, caracterizándolo como un sistema donde se realizan pagos de más alto valor. A través de la CCE[2] se compensaron y liquidaron 692,678 cheques en córdobas, dólares y euros, registrándose un incremento de 0.7 por ciento en volumen, respecto al primer trimestre de 2022. El monto de las operaciones totalizó 60,692.6 millones de córdobas, lo que resultó en un incremento interanual de 6.9 por ciento en el valor. El monto promedio diario compensado ascendió a 948.3 millones de córdobas (C$87,620.3 por cheque). En su rol de liquidador de las operaciones de UNIRED[3], el BCN ejecutó órdenes de liquidación en dólares y córdobas por un monto equivalente a 91,640.5 millones de córdobas, esto es un incremento de 18.9 por ciento respecto a lo observado en el primer trimestre de 2022. El monto promedio diario liquidado ascendió a 1,431.9 millones de córdobas. Las operaciones de depósito y retiro de efectivo en córdobas y dólares que los bancos realizaron en el BCN, y que se registraron a través del Módulo de Administración de Efectivo (MAE), ascendieron a 26,384.7 millones de córdobas. Esto significó una disminución de 17.5 por ciento respecto a lo registrado en el primer trimestre de 2022. Asimismo, el monto promedio operado diariamente fue de 412.3 millones de córdobas. Por otra parte, en el Módulo de Mesa de Cambio (MMC) del BCN se realizaron 270 operaciones de compra y venta de dólares y euros con los bancos y el Gobierno. Estas operaciones totalizaron 12,901.2 millones de córdobas, resultando un aumento de 264.8 por ciento. El monto promedio transado diariamente fue de 201.6 millones de córdobas.

1.2. Operaciones en UNIRED[4]Las transacciones en el sistema UNIRED totalizaron 91,652.8 millones de córdobas, correspondientes a 1,049,518 operaciones, lo que equivale a un aumento interanual de 18.4 por ciento en el valor transado y de 29.8 por ciento en el número de operaciones. Por tipo de transacción, las transferencias de cuenta a cuenta (individuales y múltiples) registraron la mayor participación tanto en el valor transado como en el número de operaciones (98.3% y 84.2% respectivamente); seguido del pago de tarjetas de crédito (1.5% en valor y 13.7% en volumen). El valor de las transferencias de cuenta a cuenta ascendió a 90,118.6 millones de córdobas (883,856 operaciones), registrándose un incremento interanual de 18.4 por ciento (de 32.5% en volumen). Por su parte, el valor de los pagos de tarjetas de crédito fue por 1,383.8 millones de córdobas, resultado de 143,464 operaciones, observándose un aumento de 19.7 por ciento en el valor y de 19.6 por ciento en el volumen. En promedio se realizaron 11,661 operaciones diarias por un monto de 1,018.4 millones de córdobas, siendo el monto promedio por operación de 87,328.4 córdobas.

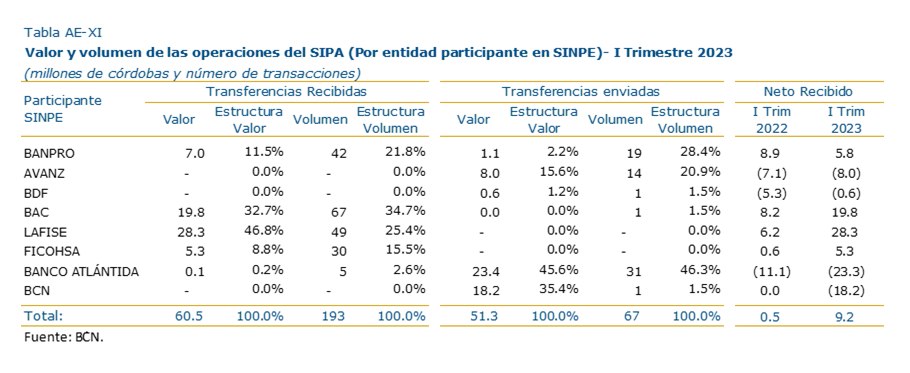

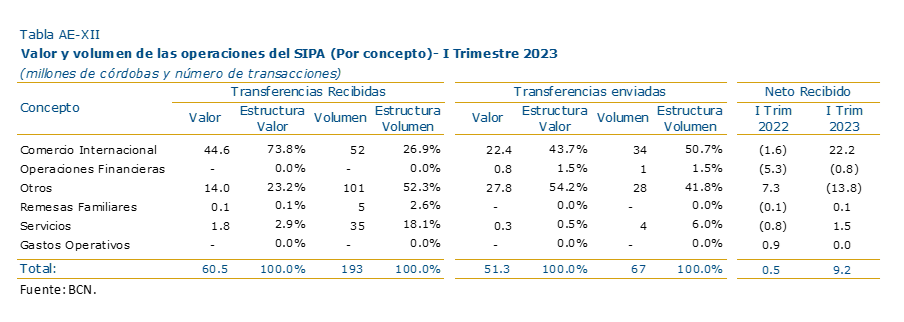

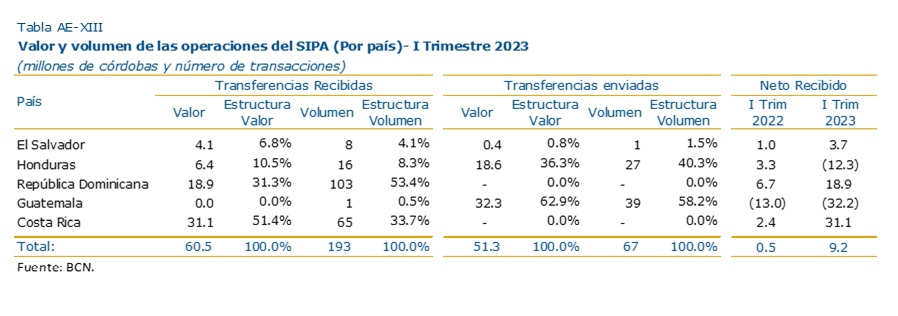

1.3. Operaciones del SIPA [5]A través del SIPA se realizaron 260 transferencias desde o hacia el resto de los países de Centroamérica y República Dominicana, por un monto equivalente a 111.8 millones de córdobas, lo que reflejó un incremento interanual de 109.9 por ciento en el valor de las transferencias y de 55.7 por ciento en el volumen. Se recibieron 193 transferencias (74.2% del volumen total), por un monto equivalente a 60.5 millones de córdobas (54.1% del valor total). Esto representó un incremento de 65 por ciento en la cantidad de operaciones recibidas y de 125 por ciento en el valor transado, respecto al primer trimestre de 2022. El monto promedio de las transferencias recibidas fue de 313,543.4 córdobas. Por su parte, las transferencias hacia el resto de países de Centroamérica y República Dominicana totalizaron 67 transferencias (25.8% del volumen total), por un monto equivalente a 51.3 millones de córdobas (45.9% del valor total), lo que representó un incremento de 94.5 por ciento en el valor de las operaciones y de 34 por ciento en la cantidad de transferencias enviadas, respecto al mismo período de 2022. El monto promedio de las transferencias enviadas fue de 765,886.6 córdobas.

CAPÍTULO II: INSTRUMENTOS DE PAGOS

2.1. Monto y cantidad de instrumentos de pagos en circulaciónAl cierre del primer trimestre de 2023, el efectivo en circulación ascendió a 44,523.8 millones de córdobas, lo que representó un aumento interanual de 15.2 por ciento. Del total en circulación, 97.1 por ciento (C$43,231.7 millones) corresponde a billetes con denominaciones de regular circulación, de 5 córdobas hasta de 1,000 córdobas; y el 2.9 por ciento restante lo componen las monedas (C$1,266.3 millones) y billetes de más baja denominación (C$25.9 millones).

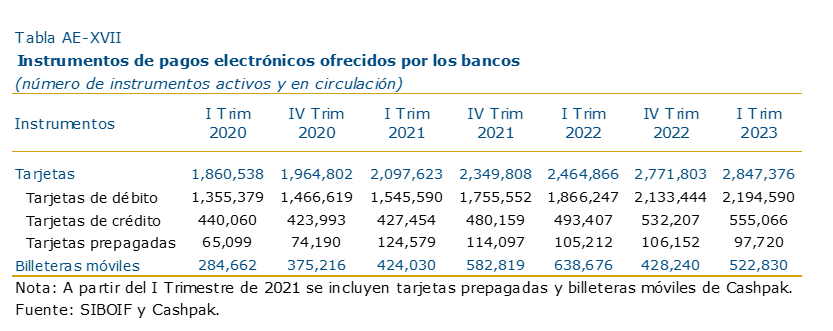

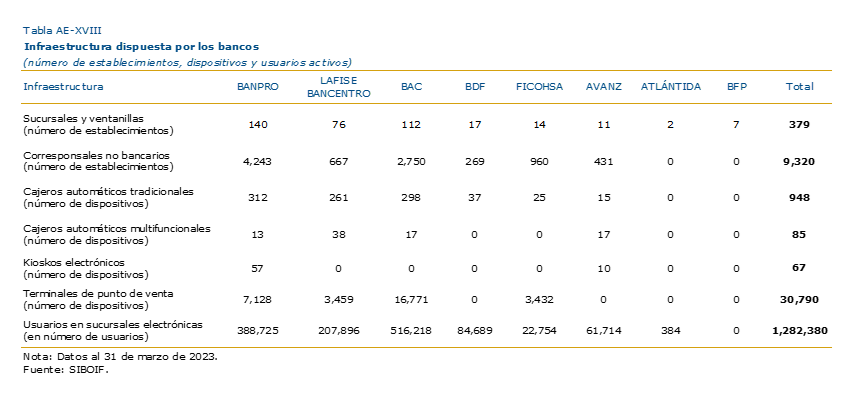

La composición de los billetes de circulación regular al 31 de marzo de 2023 (Tabla II-1.2) muestra que las denominaciones de 1,000, 500, 200 y 100 córdobas tienen una mayor participación en el monto total nominal de billetes en circulación (95.4%). Mientras que las denominaciones de 10, 20, 100 y 500 córdobas son las de mayor cantidad de formas de billetes de circulación regular (76.9%). Asimismo, la composición de las monedas en circulación al 31 de marzo de 2023 (Tabla II-1.3) refleja que las denominaciones de 1.00, 0.25 y 0.10 córdobas son las de mayor circulación en cuanto a la cantidad de piezas (75.4%); mientras que la mayor participación con relación al valor nominal en circulación la tienen las monedas de 5.00 y 1.00 córdoba (86.0%). Por otro lado, en cuanto a los instrumentos de pagos distintos al efectivo, al cierre del primer trimestre del año se registró un incremento de 15.5 por ciento en el total de tarjetas (de débito, de crédito y tarjetas prepagadas) y una reducción de 18.1 por ciento en el total de billeteras móviles, respecto a lo observado en el mismo período de 2022. La disminución en el total de billeteras móviles se debió a que un banco realizó un cambio en la aplicación de su billetera. El número de tarjetas activas y en circulación totalizó 2.85 millones al cierre del primer trimestre, frente a 2.5 millones que se registraron en el mismo período de 2022. De esa cantidad, 2.2 millones correspondieron a tarjetas de débito (1.9 millones en el primer trimestre de 2022); 555,066 tarjetas de crédito (493,407 en el mismo período de 2022); y 97,720 tarjetas prepagadas (105,212 en 2022). Además, se reportaron 522,830 billeteras móviles activas[6], versus 638,676 al cierre del primer trimestre de 2022 (ver Tabla AE-XVII en los anexos). Al finalizar el primer trimestre de este año, el 80% de las tarjetas activas y en circulación incorporan banda magnética, microchip y tecnología sin contacto (contactless).

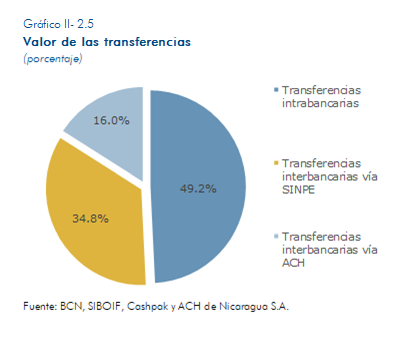

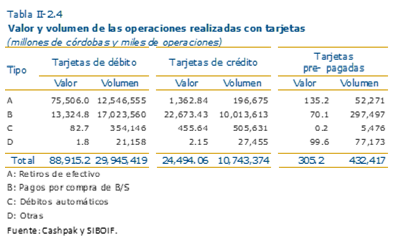

2.2. Operaciones con instrumentos de pagosLas operaciones con instrumentos de pago ascendieron a 53.3 millones de transacciones, por valor de 865,657.0 millones de córdobas, que incluye pagos con tarjetas, transacciones con billeteras móviles, transferencias electrónicas locales e internacionales, y pagos con cheques. Estas transacciones reflejaron un aumento interanual de 16.2 por ciento en el valor y de 16.6 por ciento en el número de operaciones, respectivamente (ver Tabla II-2.5). El valor de los cheques transados fue 144,630.6 millones de córdobas (incremento interanual de 7.5%). Por su parte, el volumen de los cheques pagados fue de 1.7 millones, lo que representó una disminución de 3.3 por ciento con respecto al dato del primer trimestre de 2022. A través de las ventanillas de sucursales bancarias se liquidó el 60.3 por ciento del volumen total. Por su parte, el 63 por ciento de los cheques compensados en la CCE, correspondieron a cheques fiscales. En cuanto a las transferencias locales, estas sumaron el equivalente de 573,287.9 millones de córdobas (incremento interanual de 17.6%), con un volumen de 8.3 millones de transferencias (aumento interanual de 35%). Del valor total de las transferencias locales, el 49.2 por ciento fueron efectuadas en el mismo banco (intrabancarias); 34.8 por ciento se enviaron a través del SINPE y 16 por ciento mediante UNIRED (Ver Gráfico II-2.5). Por otra parte, las transferencias internacionales realizadas por el BCN ascendieron al equivalente de 31,590.0 millones de córdobas (un incremento interanual de 94.3%). El 99.6 por ciento fue ejecutado vía SWIFT y el restante a través del SIPA. Respecto al volumen, se realizaron 398 transferencias, registrándose un incremento de 46.3 por ciento. Las operaciones con tarjetas sumaron 113,714.4 millones de córdobas, con un volumen de 41.1 millones de operaciones, lo cual representó un incremento interanual de 8.5 por ciento en valor y 13.2 por ciento en el número de operaciones. Las tarjetas con más uso continuaron siendo las tarjetas de débito (72.8% del total de operaciones con tarjetas), con 30.0 millones de transacciones, lo que significó un incremento interanual de 11.7 por ciento. En cuanto al uso de las tarjetas, el 41.9 por ciento de las operaciones con tarjetas de débito correspondió a retiros de efectivo (84.9% del monto total); el 93.2 por ciento de las operaciones con tarjetas de crédito fueron para pagos por compra de bienes y servicios (92.6% en términos de monto); y el 68.8 por ciento de las operaciones con tarjetas prepagadas correspondieron a pagos por compra de bienes y servicios (23.0% del monto total).

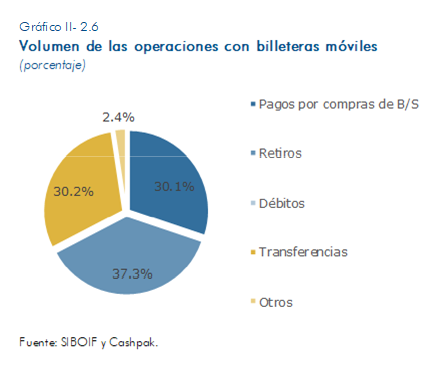

Finalmente, las operaciones con billeteras móviles ascendieron a 2,434.0 millones de córdobas, resultado de 2.1 millones de operaciones. Estos datos reflejaron un crecimiento interanual de 30 por ciento en valor y de 48.9 en por ciento en volumen. Asimismo, el 30.1 por ciento de las operaciones fueron pagos por compras de bienes y servicios (3.7% del monto total), 37.3 por ciento por retiros de efectivo (57.4% del monto total); y 30.2 por ciento para transferencias entre billeteras móviles o hacia cuentas bancarias (28.9% del monto total). |

|

|

CAPÍTULO III: INFRAESTRUCTURA DE PAGOS

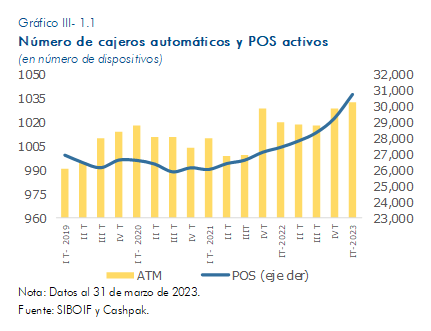

3.1. Cantidad de canales de pagosAl cierre del primer trimestre 2023, los bancos comerciales atendieron a sus clientes a través de 379 sucursales y/o ventanillas (379 al finalizar el primer trimestre de 2022); y 9,320 establecimientos que funcionan como corresponsales no bancarios, resultando en un aumento de 663 establecimientos con respecto al primer trimestre de 2022 (aumento interanual de 7.7%). Asimismo, se registraron 1,033 cajeros automáticos (ATM) (1,020 cajeros registrados en igual período de 2022). Del total de cajeros, 948 eran de tipo tradicional y 85 del tipo multifuncionales (estos permiten retiros y depósitos de efectivo). Adicionalmente, se contabilizaron 67 kioskos electrónicos (104 en el primer trimestre de 2022). Por otra parte, al cierre del primer trimestre, se reportaron 30,790 terminales de punto de venta (POS), lo que resultó en un aumento de 3,324 POS con respecto a lo registrado en el mismo período de 2022. El número de usuarios con acceso a las sucursales electrónicas de los bancos fue de 1,282,380 registrándose un incremento de 186,329 usuarios con respecto al primer trimestre de 2022 (ver Tabla AE-XIX en los anexos).

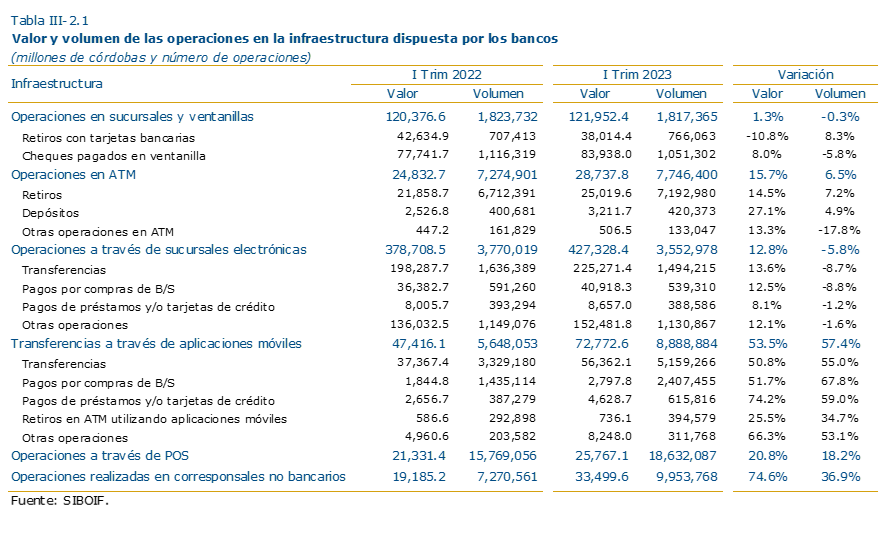

3.2. Operaciones realizadas a través de la infraestructura de pagosCon respecto al uso de la infraestructura de pagos, hubo un incremento en el valor de las operaciones. Los POS fueron los dispositivos con mayor uso, con 18.6 millones de operaciones (incremento de 18.2% en términos interanuales), equivalente a 25,767.1 millones de córdobas (aumento de 20.8%). Igualmente, el valor de las operaciones en cajeros automáticos ascendió a 28,737.8 millones de córdobas, con 7.7 millones de transacciones, lo que representó un incremento de 15.7 por ciento en el monto total, y un incremento de 6.5 por ciento en el número de operaciones. Por su parte, el valor de las operaciones de retiro de efectivo con tarjeta y pago de cheques en sucursales y ventanillas ascendió a 121,952.4 millones de córdobas, con 1.8 millones de transacciones, lo que representó un incremento de 1.3 por ciento en el valor y una disminución de 0.3 por ciento en el número de operaciones. Finalmente, las operaciones realizadas en corresponsales no bancarios alcanzaron 33,499.6 millones de córdobas, para un incremento interanual de 74.6 por ciento. En tanto que, en volumen, se registraron 10.0 millones de operaciones, lo que resultó en un incremento de 36.9 por ciento, respecto al dato del primer trimestre de 2022. |

En la tabla III-2.1 se presenta el detalle del uso de cada uno de los componentes de la infraestructura de pagos bancaria.

[1]El SINPE es un sistema de pagos de alto valor administrado por el BCN a través del cual los bancos liquidan transacciones entre ellos y entre sus clientes. Este sistema conecta al Gobierno, los bancos, entidades financieras y administradores de sistemas de pagos privados, a través de una red de telecomunicaciones que les permite realizar la movilización electrónica de fondos.

[2]La compensación y liquidación electrónica de cheques es realizada en la Cámara Interbancaria de Compensación Electrónica de Cheques (CCE) administrada por el BCN. Este es un servicio de compensación multilateral neta diferida a través de la cual se realiza el proceso de compensación y liquidación de las órdenes de pagos que resulten de cheques presentados y recibidos por todos los participantes (bancos y BCN), en nombre propio o por órdenes de terceros. En la CCE se pueden negociar cheques de alto o bajo valor.

[3]UNIRED por su nombre comercial, es una Cámara de Compensación Automatizada de bajo valor administrada por la empresa “ACH de Nicaragua S.A.”, autorizada por el BCN en diciembre de 2015.

[4]A través de la plataforma de UNIRED, los cuentahabientes de los bancos participantes, que pueden ser personas naturales o jurídicas, envían en tiempo real desde una cuenta bancaria, transferencias (individuales o múltiples) a cuentas constituidas en cualquier otro banco del Sistema Financiero Nacional. Además de las transferencias, en este sistema los usuarios pueden realizar pagos de tarjetas de crédito y préstamos (propios y de terceros), y transferencias a tarjetas prepagadas. Las transferencias son realizadas en línea y el servicio está disponible las 24 horas del día, los 365 días del año.

[5]El SIPA es un sistema electrónico de pagos regional, por medio del cual los clientes de las entidades financieras participantes pueden realizar transferencias electrónicas de fondos, en dólares de los Estados Unidos de América, a Centroamérica y República Dominicana. Las transferencias a través del SIPA son acreditadas el mismo día hábil al beneficiario final de la misma, desde su ingreso al sistema de pagos local del participante indirecto receptor (banco destino), una vez compruebe la procedencia y origen de los fondos. Los participantes directos del SIPA son los bancos centrales de los países miembros, mientras que las entidades de intermediación financiera de cada país fungen como participantes indirectos.

[6]En 2021, se incluyó información de tarjetas pre-pagadas y billeteras móviles emitidas por la empresa Transferencias Electrónicas de Centroamérica S.A. (Cashpak), que fue autorizada por el BCN como Proveedor de tecnología financiera de servicios de pago.

ANEXOS ESTADÍSTICOS